税金の計算をしていて気づいたこと。

開業したら手取りが増える*

たとえば年収200万円の旅するアルバイト・フリーターがいたとして、

旅費が経費になるような仕事を開業したり、個人事業主のための所得控除をうけて確定申告すると、納める税金が安くなるので手取りが年収225万円くらいの人と同じになります。笑

手取りは22万円増!

※この記事では「旅費が経費になる」という意味で、職業=旅人と表現いたします〜

※「お役所職員ではない一般人の僕」が計算していて気づいたことを書いているだけですので、

ご自身で取り組む際には お住まいの地域の税務署、および国民健康保険の相談窓口にて このやり方が有効かどうか「事前に!必ず!」ご確認ください

納付額に差がありすぎ(笑)

まず どんなところに差が出るのか、もう少し具体的な金額(税の納付額)で見てみましょう。

計算がややこしくなるので、社会保険料控除は国民年金の20万円のみとして

従業者(アルバイト・フリーター)の場合、年収200万円ですと

給与所得控除68万円、社会保険料控除20万円なので。。。

国保料:13万8000円

所得税:3万2000円

住民税:6万9000円

合計が23万9000円になります。

※この記事での金額はすべて「約」だと思ってください

一方、個人事業主(職業旅人)になって年収200万円稼ぐと、税金と国保料を最大で どこまで下げられるのかと言いますと。。。

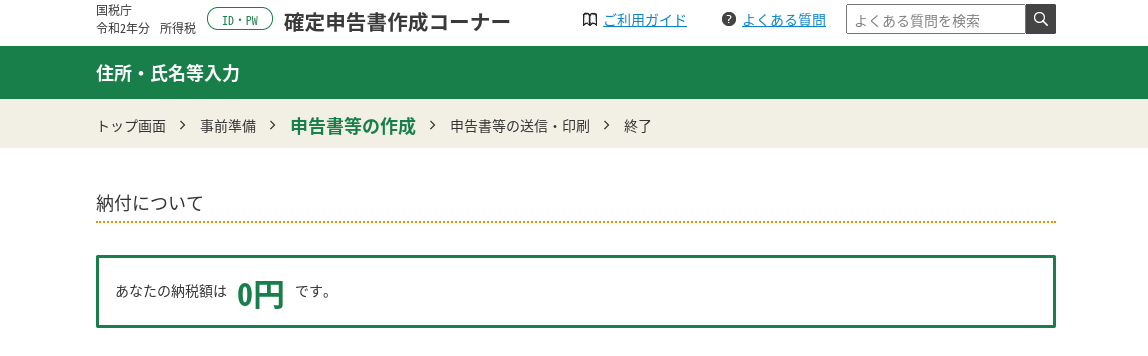

国保料:1万7020円

所得税:0円(笑)

住民税:0円(笑)

合計は1万7020円です。

てことで、保険料・税金の差額の合計はなんと!

22万円☆★

個人事業主になると、この分だけ自分の手元に多く残ります(^^)

・・・1ヶ月分のお給料を超えとるやんけー! がびーん!!

しかも毎年ですよ! 毎年!!笑

また、日本は累進課税といって「稼ぎが大きい人ほど 税金は高くなる」仕組みになっているので、手取りが もっと増える人もいます*

これが記事タイトルの「日本の税制度の不思議」です*

なぜ そんなにも差が出てしまうのか、税の仕組みを見ながら この不思議を解き明かしていきま〜す

※制度そのものや税率は常に変化しているので、現状のものをお役所のホームページで必ずご確認ください

家族世帯向けの解説もございます↓

「税制活用|4人家族低所得世帯が週休5日で生活する方法」

所得の求めかた

では 基本の基本、税計算のもとになる「所得」を求める計算式から〜

設定は 39歳以下の独身で*

★アルバイトやサラリーマン★

1年間の総収入 − ※給与所得控除 = 給与所得

※給与所得控除額は 収入の大きさにより異なり、その額は国税庁のホームページにて 確認することができます

☆個人事業主(フリーランス)☆

1年間の総売上 − 経費 − 青色申告控除(55万円 or 65万円) = ※事業所得

※事業所得が290万円を超えると、事業所得税が かかるようになりますが

さまざまな控除もありますし、事業が相当育たなければ たどり着かないので、今回は視野にいれません

この所得に対して、税率や保険料率をかけて1年間の納付額が決められます。

本業 と 副業

ここで1つポイントとなるのが

個人事業主(フリーランス)は「副業で」アルバイトをすると、その収入を確定申告の際に「給与所得」としてカウントする

ということです。

本業の収入である売上は「事業所得」

副業の収入である給与は「給与所得」

2つは確定申告で別々に計算されます。

これが 税負担の大きな軽減につながりますので、おさえておきましょう☆

☆魔法の計算式☆

はい、もったいぶらずに、もう結論を言っちゃいますよ〜

まず副業アルバイトで「給与所得控除55万円 + 国保基礎控除33万円」の 88万円まで稼ぐ。

それ以上に収入を増やす場合は、(旅先で)個人事業主の仕事をこなして 売上にカウントしていく。

すると

個人事業の売上は青色申告で65万円控除され、65万円を超えた残りの売上は、経費(旅費)で相殺されていくので、その結果

自分のもとには たくさんお金は残っているのに、課税所得(税をかけるためのお金)は ほとんど残りません!

というか、ゼロ!笑

話を整理すると〜

★副業:アルバイト★

給与所得控除55万円 + 国保基礎控除33万円 = 88万円まで稼ぐ

これが給与所得。

☆本業:フリーランス☆

青色申告控除65万円 + 経費 = 65万円 + 経費(旅費) まで稼ぐ

これが事業所得。

2つの所得の合計は「153万円 + 経費(旅費)」。

・ぷち補足

給与は103万円以下になるので、源泉徴収で引かれた所得税も全額もどってきます♪

・・・結果的にはプラスマイナスゼロなんだけど、お小遣いっぽくて なんか嬉しい(笑)

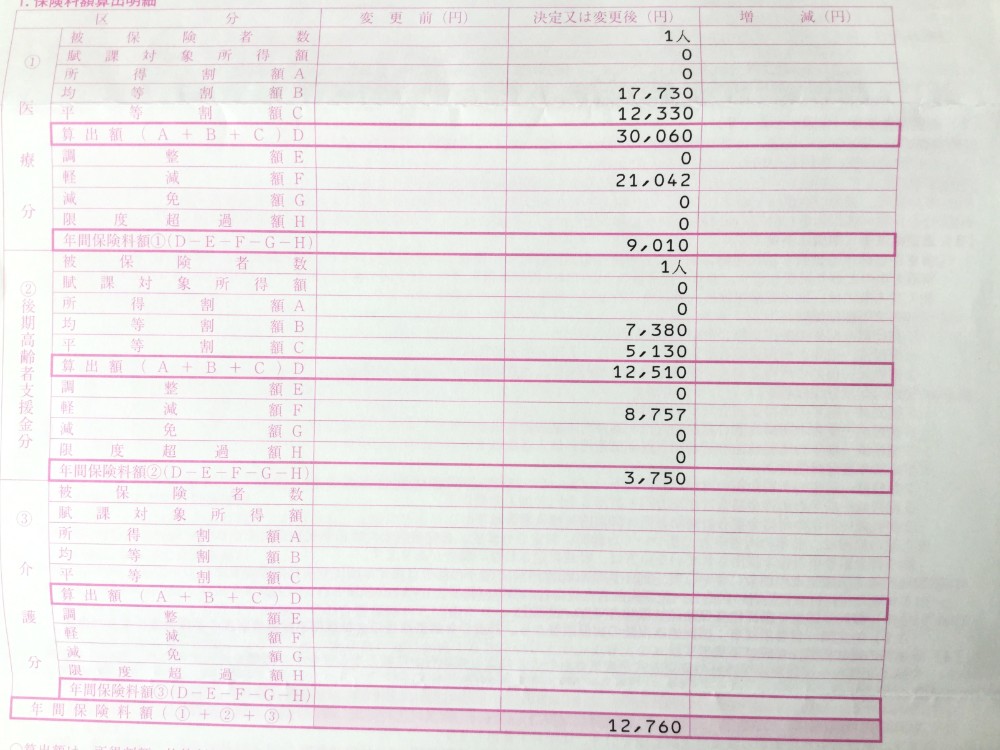

ちなみに、国保料が減額されると こんな感じになったりします↓

この前年は僕の住所がメキシコにあり、日本での収入・所得ともにゼロだったため

本来なら保険料は4万2570円のところ、7割減額で1万2760円になっています。

(通常は年間10期分を納めるのですが、2020年の途中で加入したため4〜10期の7期分のみ納めました)

フリーランストラベラー 最強の特権!

職業を旅人にするわけなので、もちろん旅費は経費(勘定科目:旅費交通費)で落としていきます。

仮に旅費、つまり経費が1年で47万円だとしたら

控除153万円 + 経費47万円 = 控除の合計200万円

なので、たとえ収入が200万円まで上がっても

1番節税が難しい国保料ですら、最低額(というか7割軽減!)になっちゃいます!

収入200万円 − 控除合計200万円 = 所得0円(笑)

(200万円も稼いでるのに、あぁ悲しきかな、お国から極貧世帯(笑)あつかいされてしまう)

所得が低いと、こういう支援を受けられるようになったりもします↓

「田舎の激安物件3DK家賃1万円台!低所得者(僕)の豊かな暮らし方*」

1年も旅をしていれば、経費は47万円なんて軽く超えるんじゃないですかね〜

宿泊費に交通費、携帯電話だって仕事のやり取りで使うのであれば、その分は経費になりますし*

利益と経費の関係を理解すれば、こういうこともできるようになります↓

「貯金を減らさずに旅を続ける方法を閃いたので紹介します〜」

楽々手取りアップの特権2

国保料と、住民税の料率は町によって異なります。

住民税額については 全国で大した差はないのですが、国保料額に ちょいと差がございます。

たとえば年収200万円で見てみると。。。

静岡県のとある町と、広島県のとある町の差は

なんと

16万5615円!!

年収500万円だと、その差は。。。

31万2280円!!!

ちなみに、高額の方の地域では67万円も納めなければなりません(苦笑)

※参照:個人事業主の社会保険と税金の種類一覧(サイト名?)

・追記

僕が自分で計算してみたところ。。。

年収ではなく「所得」が192万円なら、保険料の地域差は9万8489円

所得が104万8800円なら、2万5867円でした☆

はい、ここで!

フリーランストラベラーの特権が大活躍しちゃいますよ〜

旅人なので定住はしませんからね、住所はどこに置いてもかまわないんですよね。

だから、とりあえず「国保料率の安い地域に住所を登録」しておけば、たったそれだけで手取りが増えてしまいます(爆)

補足1:弱点あります

この極限節税戦略を取ると、金融機関からの借入をしにくくなる等のデメリットも発生しますので、充分に ご注意くださいませ。

ビジネスや投資でレバレッジを利かせることが難しくなってしまいます★

詳しくはコチラ↓

「節税の落とし穴|経費を増やし利益を減らすデメリット」

〜 念のため 〜

旅を仕事にするしないは関係なく、開業する前に みなさん確認することだとは思いますが、一応。。。

1、事業の売上になるのは どんな仕事なのか

2、経費にカウントされるのは どんな出費なのか

この2点の理解は必須です。

1を理解していないと、

「これは事業の売上ではなくて、雇用による給与ですよね?」

と税務調査官に指摘されて、あとになって結局加算税や延滞税もプラスで高額の税を納めることになるかもしれません。

2を理解していないと、

「これは経費ではなくて、私的な旅費ですよね?」

と指摘されて、こちらも加算税などのペナルティを受けるかもしれません。

「知らなかった」では 法律は許してくれないのです。

この記事の一部だけを都合よく拡大解釈して、旅費を全部経費にできるなんて最高じゃ~ん☆と 喜んでいると、あとが大変ですので お気をつけて〜

補足2:たくさん お稼ぎになられている方☆

あまりいないかとは思いますが、「控除が たった200万円じゃなぁ。。。」と思ってしまった場合。。。

控除は まだございます!

主題とズレるので 端折りますが、企業共済など各種控除を活用すれば

最低353万円、社保料、経費の合計まで 非課税にできます〜☆

(国保料だけは、どうやっても「153万円 + 経費」が限界)

・追記

所得控除のために、iDeCo(確定拠出年金)を使うという手もありました*

iDeCoの説明ではありませんが、「投資( ≒ 確定拠出年金)」の魅力について書いた記事もあるので

興味がありましたら〜↓

「僕が銀行預金をやめた理由|お金の「増える性質」について」

まとめ

アルバイトやサラリーマンのような「従業者」と「個人事業主(フリーランス)」とでは、税額と国保料の計算の基になる「所得の求めかた」が違う。

ほんで 旅費が経費になるような仕事を開業して、アルバイトも併用しながら

「控除・経費とバランスがよくなるように、収入(売上と給与)も上げていく」と税の納付額を安くすることができる。

そのため、年収は200万円でも 開業してから確定申告すると、手取りは 年収225万円くらいの人と同じにできる*

というわけでございました〜

これが、不思議な現象が起こる、日本の税制度の仕組みでしたとさ☆

興味があれば、国税庁等お役所のホームページをご確認くださいませ。

国保料に関しては、住所を変更するだけで納付額が下がる可能性がありそうです。

はい、以上〜

開業すると税金・国保料が安くなる、日本の税制度の不思議について、でした!

最後までお読みくださり ありがとうございました☆

この記事が お役に立ちましたら嬉しいです〜*